Nous avons analysé les ordonnances « Macron » pour présenter un état des lieux de la législation actuelle concernant les subventions octroyées par l’employeur pour financer les budgets du CSE.

Les subventions du CSE : AEP ou ASC

Les CSE disposent de deux subventions pour agir durant leur mandat d’élu. La subvention AEP permet d’assurer le fonctionnement du CSE quand l’employeur n’est pas tenu de financer directement les frais et charges. La subventions ASC permet quant à elle de financer, en toute autonomie pour le CSE, les activités sociales et culturelles, dont les fameux chèques cadeaux données à des évènements ACOSS en accord avec la tolérance URSSAF.

Assiette fiscale des subventions du CSE

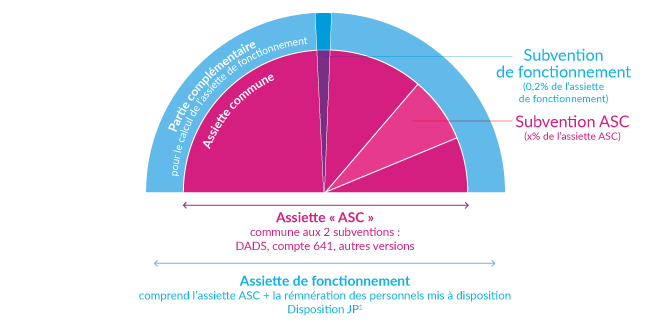

Une partie de l’assiette des subventions est commune aux 2 subventions ASC et de fonctionnement ; il s’agit du compte 641 (sous-déduction de la part patronale des cotisations SS, du remboursement des frais professionnels, des indemnités journalières SS, de la rémunération des dirigeants sociaux et des indemnités supra-légales de rupture de contrat de travail…). La subvention ASC se base sur cette partie commune de l’assiette. Quant à la subvention de fonctionnement, elle est fixée à 0,2% d’une assiette de calcul. Elle peut être élargie par la jurisprudence aux rémunérations des personnels mis à disposition.

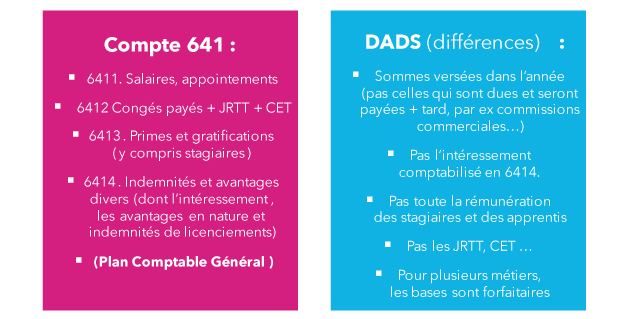

Alors que les directions avaient pour habitude d’établir le calcul des subventions CSE sur la base de la Déclaration Annuelle Des Salaires (DADS), plusieurs arrêts de la cour de cassation ont fixé pour assiette de calcul le Compte 641. Le calcul des subventions CSE sur la base de la DADS, reste une pratique largement répandue. Moins avantageux pour le Comité Social Économique, elle peut donner lieu à des rattrapages conséquents.

Les taux des subventions du CSE

Le taux de la subvention AEP, dite de fonctionnement, est fixée par le législateur à 0,2% de l’assiette de calcul au minimum et 0,22 pour les entreprises de 2000 salariés et plus.

Le taux de la subvention ASC est un pourcentage supérieur ou égal au pourcentage de dépenses ASC le plus fort des 3 ans précédant la prise en charge des ASC par le CSE.

Base de calcul des subventions CSE

Les taux étant fixées par la loi, le calcul répond lui aussi à une logique expliquée dans le code du travail avec la définition de la masse salariale et sa modalité de calcul.

Calcul de la masse salariale

Les « ordonnances Macron » choisissent une nouvelle définition de la masse salariale à partir du 1 er janvier 2018 ; « la masse salariale brute est constituée par l’ensemble des gains et rémunérations soumis à cotisations de sécurité sociale en application des dispositions de l’article L. 242-1 du code de la sécurité sociale ». Ledit article L. 242-1 précise également qu’à compter du 1 er janvier 2018, « pour le calcul des cotisations de sécurité sociale dues pour les périodes au titre desquelles les revenus d’activité sont attribués, sont considérées comme rémunérations toutes les sommes versées aux travailleurs en contrepartie ou à l’occasion du travail, notamment les salaires ou gains, les indemnités de congés payés, le montant des retenues pour cotisations ouvrières, les indemnités, primes, gratifications et tous autres avantages en argent, les avantages en nature … ».

Les revenus à prendre en considération sont donc les sommes dues. Celles-ci sont plus avantageuses que la DADS qui ne prend en compte que les sommes payées. Selon nous et en l’état des textes, le Compte 641 devrait primer, après déduction :

- De l’intéressement

- D’une partie de la rémunération des stagiaires et apprentis

- De la rémunération des dirigeants

- Des indemnités de départ n’entrant pas dans la base de calcul des cotisations sociales

- De la comptabilisation des jours de RTT et de CET

Calcul de la subvention ASC

Si le budget ASC s’utilise conformément à la réglementation, le montant de la subvention versée par l’employeur dépend elle aussi de certains critères :

- Si un accord d’entreprise existe, il prévaut sur les définitions légales, même si ces dernières sont à l’avantage des salariés… Sans accord d’entreprise, la subvention doit à minima égaler le plus fort montant atteint au cours des 3 dernières années (et à sa part en pourcentages dans la masse salariale de l’année).

- Le montant est calculé au niveau de l’entreprise et réparti entre les comités d’établissement au prorata de leur masse salariale.

- Le reliquat d’une année peut, sous réserve d’une délibération du CSE, être versé au compte du budget de fonctionnement pour permettre la gestion des subventions CSE.

Un accord d’entreprise peut désormais réduire vos droits. Si un projet d’accord d’entreprise existe, contactez un expert pour être conseiller au mieux et gérer adroitement les reliquats de budget. La possibilité de transfert des reliquats de chacun des budgets peut déséquilibrer votre gestion (par exemple en habituant les salariés à bénéficier de prestations exceptionnelles). De plus, la nouvelle législation met à la charge du budget de fonctionnement de nombreuses expertises jusque-là à la charge de l’entreprise.

| Attention : vider les casses du budget de fonctionnement au bénéfice du budget ASC vous empêcherait tout recours à un expert CSE en cas de besoin. |

Calcul de La subvention AEP, dite de fonctionnement.

Le taux est de 0,2% en dessous de 2000 salariés et 0,22% au-dessus. Les ordonnances n’abordent pas l’extension de la base de calcul de la subvention de fonctionnement aux personnels extérieurs. Elles ne remettent pas non plus en question l’article L. 1111-2 du code du travail détaillant les modalités de comptage des effectifs et l’article L. 2314-23 des ordonnances précise bien que : « la condition de présence dans l’entreprise utilisatrice est de 12 mois continus pour y être électeur ».

Dans ces conditions, l’extension de la base de calcul de la subvention de fonctionnement, création de la jurisprudence, ne semble pas remise en question. Le financement du CCES, s’il ne fait pas l’objet de délibération des CSE d’établissements, sera soumis au contenu des décrets à paraître.

Cadre légal et réglementation des subventions CSE ?

Tout le droit entourant les moyens financiers du CSE n’est pas tranché par les ordonnances. Leur nouvelle rédaction est incomplète et laisse place à des interprétations. Pendant quelques mois, seront publiés des décrets d’application et des ordonnances. Elles peuvent encore modifier les assiettes de chacune des subventions CSE. Ces textes seront également sujets à interprétations.

Le rôle de l’expert-comptable du CSE

En cas de litige, les retours peuvent être engagés sur une période de 5 années.

Si vous avez des doutes sur le calcul de vos subventions CSE, n’hésitez pas à prendre contact avec un expert-comptable qui pourra analyser la comptabilité du CSE. Ce point peut notamment faire l’objet d’un examen approfondi ; à l’occasion de la consultation de votre Comité sur la situation économique et financière de l’entreprise (Code du Travail, art. L. 2323-6, L.2323-7, L. 2323-12 et suivants).

D’ici là, stabilisez vos ressources autant que faire se peut en passant un accord à durée déterminée avec l’entreprise. Le champ d’interprétation du texte peut être amené à évoluer.